Общая экономическая теория: Экономическое равновесие. Экономический рост. Экономический цикл. Механизмы цикла. Теории цикличности. Причины деловых циклов. мультипликационно-акселерационный механизм циклов Виды экономических циклов

Ключевые понятия

Двухфазная модель цикла

Депрессия

«Дно»

Конъюнктурная, антициклическая политика

Кризис

Кризис отраслевой

Кризис структурный

Оживление

Подъём

Рецессия

Сокращение

Стагнация

Стагфляция

Неравновесие

Тренд

Фазы цикла

Циклы Китчина

Цикл

Циклы Митчелла

Четырёхфазная модель цикла

Экономическая конъюнктура

Экономический цикл

Учебная цель: выяснить объективные основы циклических колебаний и

рассмотреть различные подходы к объяснению цикличности.

После изучения темы обучающийся должен:

Знать:

· причины и формы проявления нарушений макроэкономического равновесия;

· причины циклического развития экономики;

· основные концепции делового цикла;

· понятие, структура и типы экономических циклов;

· технологические уклады и длинные волны;

· положительные и отрицательные последствия кризиса для экономики.

Уметь:

· определять фазы делового цикла на основе гипотетических данных о динамике основных макроэкономических показателей (занятости, уровне цен и выпуска);

· использовать теорию цикла и экономического роста для анализа конкретных экономических ситуаций и прогнозирования тенденций их развития;

· представлять результаты аналитической работы в виде выступления, доклада, эссе.

Владеть:

· приемами ведения дискуссий;

· навыками самостоятельной аналитической работы и результативной работы в группе.

Методы исследования, используемые в данной теме: анализ и синтез, индукция и дедукция, метод научной абстракции, экономическое моделирование, позитивный и нормативный анализ.

План семинарского занятия

1. Понятие экономического цикла и его фазы.

2. Причины циклических колебаний в экономике.

3. Виды экономических циклов.

4. Особенности механизма и форм цикла в современных условиях.

5. Государственное антициклическое регулирование.

Литература

· Курс экономической теории: учебник – 7-е доп. и перераб. издание / Под ред. М.Н. Чепурина, Е.А. Киселёвой. - Киров: «АСА», 2013. Гл. 19.

Дополнительная литература

1. Абель Э., Бернанке Б. Макроэкономика. 5-е изд. – СПб: Питер, 2011. Глава 8.

2. Макконнелл К.Р., Брю С. Л. Экономикс: Принципы, проблемы и политика. В 2 т.: Пер. с англ. 11-го изд. Т.1. – М.: Республика, 1992. Гл. 10, 19.

3. Макроэкономика. Теория и российская практика: учебник. – 2-е изд., перераб. И доп. / под ред. А.Г. Грязновой и Н.Н. Думной. – М.: КНОРУС. 2005. Тема 3.

4. Матвеева, Т. Ю. Введение в макроэкономику [ Текст] : учеб пособие / Т.Ю. Матвеева; Гос. Ун-т – Высшая школа экономики, - 6-е изд., испр. – М.: Изд. Дом ГУ ВШЭ, 2008.

5. Тема 4, 5, 6.

6. Сломан Дж. Основы экономики: учеб. / пер. с англ. Е. А. Нильсен, И.Б. Руберт. – М.: Изд-во Проспект, 2005. Гл.10.

Примерная тематика рефератов и сообщений

1. Особенности аграрных кризисов.

2. Особенности кризисов 21 века.

3. Особенности современных экономических кризисов в России.

4. «Большие циклы конъюнктуры» Н.Д. Кондратьева.

5. Опыт и проблемы антикризисного государственного регулирования в индустриально развитых странах.

Выполните самостоятельно

Задание 1. Прокомментируйте: «В современном мире на экономические циклы смотрят примерно так же, как древние египтяне – на разливы Нила. Это явление повторяется через некоторые промежутки времени, имеет важнейшее значение для всех, а его действительные причины скрыты от всех». (Дж. К. Кларк)

Задание 2. Подберите статистический материал, позволяющий определить фазу экономического цикла в России (США, Франции, Японии и другие страны по выбору).

Проверьте себя

1. Для чего необходимо изучать циклическое развитие рыночной экономики?

2. Что такое «экономический цикл» и какие фазы он проходит?

3. Охарактеризуйте четырехфазную модель экономического цикла и ключевые особенности входящих в него фаз.

4. Охарактеризуйте особенности двухфазной модели экономического цикла.

5. Каковы основные типы циклов? Что лежит в основе из характеристики?

6. Что является причинами среднесрочного цикла?

7. Существует ли перенакопление капитала (Избыточный капитал) в условиях современного рыночного хозяйства?

8. Что является основой долгосрочного цикла? Каковы его особенности?

9. Назовите наиболее глубокие и продолжительные экономические кризисы

10. Объясните взаимосвязь экономических колебаний с научно-техническим прогрессом.

11. Обоснуйте теории цикла, в которых цикличность обусловлена действием научно-технических факторов.

12. Охарактеризуйте монетарные теории цикла.

13. В чем смысл теории «длинных волн» Н.Д. Кондратьева?

14. Почему решающим фактором длинных волн являются колебания инвестиций?

15. Каковы психологические причины цикличности экономики?

16. Какова причина наличия столь значительного числа теорий, объясняющих цикличность развития?

17. Почему действие мультипликатора-акселератора может обусловливать цикличность развития?

18. Почему экономические циклы называют ещё деловыми циклами?

19. Являются ли сезонные колебания в экономической деятельности конъюнктурными циклами?

20. Почему сезонные колебания и долгосрочные тенденции осложняют оценку экономического цикла?

21. Можно ли добиться плавного, нециклического характера развития экономики?

22. Каковы социально-экономические последствия циклического развития экономики?

23. Каковы целевые установки государственной антициклической политики?

24. Почему в плановой экономике бывшего Советского Союза отсутствовали экономические циклы?

25. Почему происходили спады производства в советской экономике?

26. Правомерно ли рассматривать экономический кризис 90 – х годов ХХ века в России как циклический кризис?

27. Объясните модификацию циклического развития во второй половине ХХ века.

28. Верно ли выражение: «Изменение объёма производства и уровня занятости необязательно вызываются циклическими колебаниями в экономическом развитии»?

Развитие общественного производства, которое зависит от множества факторов, не является равномерным и непрерывным. В одни периоды рост общего объема производства происходит очень быстро, в другие годы – медленнее, иногда наблюдается даже спад. Таким образом, экономическое развитие стран происходит не равномерно, т.е. для него характерна макроэкономическая нестабильность, которая проявляется в безработице и инфляции в форме цикличности развития. Последняя предполагает такой единый процесс развития экономики, в котором закономерно чередуются фазы кризисов и подъемов. Причем общее колебательное движение деловой активности складывается из нескольких составляющих с различными периодами и механизмами колебаний. Этот процесс осуществляется вокруг положения равновесия, которое считается нормальным состоянием экономики. Поэтому циклом можно назвать волнообразные колебания различной длительности вокруг положения равновесия. Или, другими словами, экономический цикл – промежуток времени между двумя одинаковыми тенденциями экономической активности в течение нескольких лет.

Отдельные экономические циклы отличаются друг от друга по продолжительности и интенсивности, но все они имеют одни и те же фазы: кризис (спад), депрессия (стагнация, нижняя точка спада), оживление (подъем, экспансия), пик (бум, вершина цикла).

Главные фазы цикла – это кризис и подъем и соответствующие им точки – максимальный спад как низшая точка и пик – вершина подъема.

Кризис характеризуется резким сокращением деловой активности – возникает избыток товаров по сравнению со спросом на них со стороны потребителей, что ведет к снижению цен. Поскольку созданные товары не находят сбыта, товаропроизводители сворачивают производство, резко возрастает количество безработных, доходы населения уменьшаются, что вызывает дальнейшее сокращение спроса. В результате множество предпринимателей оказываются неплатежеспособными и терпят крах. Кризис усиливается потерей доверия субъектов рыночного хозяйства друг к другу, потрясениями кредитной системы.

Отличительным является кризис, который имел место в Англии в 1825 г. Затем он повторно разразился в Англии и охватил США (1836 г.). Мировой кризис впервые произошел в 1857 г. Позже такие кризисы стали повторяться с периодичностью 8–10 лет. Наибольшей разрушительностью характеризовались кризисы 1900–1903 гг., 1929–1933гг. Кризис 1929–1933 гг. начался крахом на бирже в «черный вторник» 29 октября 1929 г. Объём производства в странах, охваченных экономическим спадом, сократился на 44 %. Оборот мировой торговли упал на 61 %. Численность безработных достигла 40 млн. человек (без работы оказался каждый четвертый). После второй мировой войны экономика развитых стран подвергалась спадам в 1948–1949 гг., 1953–1954 гг., 1960–1961 гг., 1980–1984 гг.

За кризисом следует депрессия , которая может иметь продолжительный характер. На этой фазе производство и занятость, достигнув самого низкого уровня, практически не изменяются. «Избыток» товаров постепенно рассасывается. В экономике сохраняется высокий уровень безработицы. Предложение ссудных капиталов возрастает, но поскольку спрос на них со стороны бизнеса невысок, норма ссудного процента падает. Несмотря на перечисленные негативные моменты, многие экономисты рассматривают эту фазу экономического цикла как подготовку к последующему подъему: здесь осуществляется распространение технических достижений в национальной экономике, меняется структура производства, которое освобождается от нерентабельных предприятий и неперспективных отраслей. Период депрессии характеризуется состоянием неуверенности и беспорядочных действий хозяйствующих субъектов, особенно торговых посредников, биржевых агентов. Даже после прекращения спада доверие предпринимателей друг к другу восстанавливается с трудом.

Однако условия хозяйствования постепенно стабилизируются, и наступает следующая фаза цикла – оживление . Поначалу она характеризуется незначительным постепенным ростом капиталовложений, объемов производства, занятости, цен, процентных ставок. Условную границу этой фазы можно провести в точке, где макроэкономические показатели достигают докризисного уровня. Затем начинается быстрый рост производства. Безработица сокращается до минимальных размеров. Растет спрос на ссудный капитал и норма ссудного процента. Бурное развитие продолжается до тех пор, пока экономика не достигнет наивысшей точки развития и цикл завершается.

Наряду с общими циклическими кризисами, затрагивающими все сферы народного хозяйства, периодически возникают частичные кризисы, охватывающие какую–либо одну сферу экономики, например кредитные отношения. Имеют место отраслевые кризисы, распространяющиеся на отдельные отрасли производства промышленности, сельского хозяйства, транспорта. Структурные кризисы (энергетический, сырьевой, продовольственный) вызываются крупными диспропорциями в развитии национальной экономики. Вместе с тем циклическое развитие, несмотря на его колебательные движения, обнаруживает стратегическую тенденцию роста, т.е. имеет поступательную направленность движения.

Причины, вызывающие изменения экономической активности производства во времени, исследует теория экономических циклов, которую иногда называют теорией экономической конъюнктуры. На сегодняшний день существует множество подобных теорий. Однако природа цикла до сих пор является одной из самых спорных и малоизученных проблем. Исследователей, занимающихся изучением конъюнктурной динамики, условно можно разделить на тех, кто не признает существования периодически повторяющихся циклов в общественной жизни, и на тех, кто стоит на детерминистских позициях и утверждает, что экономические циклы проявляются с регулярностью приливов и отливов.

Представители первого направления, к которым принадлежат наиболее авторитетные ученые современной западной неоклассической школы, считают, что циклы являются следствием случайных воздействий (импульсов или шоков) на экономическую систему, что и вызывает циклическую модель отклика, т. е. цикличность есть результат воздействия на экономику серии независимых импульсов. Основы этого подхода были заложены в 1927 г. советским экономистом Е. Е. Слуцким (1880–1948 гг.). Через 30 лет данное направление получило широкое признание на Западе.

Представители второго направления склонны рассматривать цикл как своеобразную первооснову, элементарный неделимый «атом» реального мира. Цикл в данной трактовке – это особое, универсальное и абсолютное образование материального мира. Структуру цикла образуют два противоположных материальных объекта, которые находятся в нем в процессе взаимодействия (Ю. Н. Соколов. Цикл как основа мироздания. Ставрополь, 1995).

В настоящее времястатистики и экономисты не способны дать точных прогнозов экономической конъюнктуры, а могут определить лишь общую ее тенденцию. Это объясняется тем, что во–первых, трудно учесть все факторы, особенно в период нестабильности экономики и политических потрясений. Во–вторых, существенное влияние на национальную экономику оказывает международное окружение. В–третьих, даже правильно определив тенденцию, трудно предсказать точные даты прохождения фаз и вовремя изменить экономическую политику. Наконец, действия предпринимателей могут усугубить нежелательные отклонения конъюнктуры.

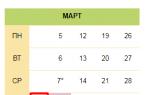

Современной общественной науке известны более тысячи типов экономической цикличности. В таблице отмечены шесть наиболее часто встречаемых, однако экономика оперирует по преимуществу четырьмя первыми из них.

5.3. Причины деловых циклов. Мультипликационно-акселерационный механизм циклов

Вопрос о причинах явления цикличности в экономике неоднозначно трактуется различными экономическими школами.

Маркс, изучавший цикличность в период классического капитализма, видел причины этого явления во внутренней природе капитализма и в особых внешних формах проявления его основного экономического противоречия – противоречия между общественным характером производства и частным присвоением его результатов.

Рабочая сила при капитализме рассматривалась Марксом как товар, который продается и покупается капиталистами ради его эксплуатации, т.е. ради его специфической способности создавать прибавочную стоимость, присваиваемую капиталистами. Под влиянием конкуренции капиталисты вынуждены заменять рабочую силу машинами, а это снижает норму прибыли, т.е. долю прибавочной стоимости в общей величине капитала. Для поддержания нормы прибыли капиталисты стремятся повышать степень эксплуатации рабочих, сдерживая рост заработной платы. В масштабах общества это ведет к отставанию потребления (в форме платежеспособного спроса) от возможностей производства. В результате возникают кризисы перепроизводства как следствие нехватки у населения средств для покупки изготовляемых товаров.

Немарксистскими школами разработан целый ряд различных трактовок причин циклов и кризисов в экономике. Самуэльсон, например, в качестве наиболее известных теорий циклов и кризисов отмечает следующие: денежную теорию, объясняющую цикл экспансией и сжатием банковского кредита (Хоутри и др.); теорию нововведений, объясняющую цикл использованием в производстве важных нововведений, таких, например, как железные дороги (Шумпетер, Хансен); психологическую теорию, трактующую цикл как следствие охватывающих население волн пессимистического и оптимистического настроения (Пигу, Беджгот и др.); теорию недопотребления, усматривающую причину цикла в слишком большой доле дохода, идущей богатым и бережливым людям, по сравнению с тем, что может быть инвестировано (Гобсон, Фостер, Кэтчингс и др.); теорию чрезмерного инвестирования, сторонники которой полагают, что причиной рецессии является скорее чрезмерное, чем недостаточное инвестирование (Хайек, Мизес и др.); «теорию солнечных пятен–погоды–урожая» (Джевонс, Мур и др.) 14 .

В последние десятилетия наибольшей популярностью пользуются объяснения циклов действием мультипликационно-акселерационного механизма, а также так называемой процикличной политикой государства.

Понятие мультипликатора впервые было сформулировано английским экономистом Р. Каном в период мирового экономического кризиса 1929 –1933 гг. Кан назвал мультипликатором коэффициент, определяющий прирост занятости на каждую единицу государственных затрат, направленных на общественные работы. Эту идею Кана о мультипликаторе занятости Кейнс развил и использовал при рассмотрении роли инвестиций в экономике. При этом Кейнс выделял автономные инвестиции I a , изменения объемов которых не зависят от изменений уровня дохода, а определяются теми или иными внешними по отношению к экономике факторами, например неравномерностью развития НТП, и производные инвестиции I ин, объемы которых непосредственно определяются колебаниями уровней экономической активности.

Кейнс доказал, что между изменениями автономных инвестиций и национального дохода существует устойчивая зависимость, а именно изменения объемов этих инвестиций вызывают бoльшие изменения объемов национального дохода, чем изменения объемов самих инвестиций.

Как известно, одним из выражений ситуации равновесия в экономике является равенство

где Y – доход; С – потребление; I – инвестиции.

Данное равенство можно представить в виде

Y = C Y Y + I a ,

где C Y – предельная склонность к потреблению; I a – автономные инвестиции.

В этом случае автономные инвестиции будут определяться как разница между общим доходом и его потребляемой частью:

I a = Y – C Y Y, или I a = Y (1 – C Y).

Отсюда доход будет определяться по формуле

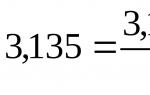

Y = I a / (1 – C Y).

Если выразить это уравнение в приростных величинах, то оно примет следующий вид:

Y = I a · 1 / (1 – C Y).

В данной формуле 1 / (1 – C Y) и будет представлять собой мультипликатор дохода K, т.е. коэффициент, который показывает, насколько возрастет национальный доход при увеличении автономных инвестиций на I a . (Аналогично в случае сокращения инвестиций мультипликатор покажет, насколько сократится доход по сравнению с инвестициями.)

Поскольку C Y = 1 – S Y , где S Y – предельная склонность к сбережению, то рассматриваемый мультипликатор может быть также выражен как 1 / S Y .

Коэффициент мультипликатора, как видно из формулы, непосредственно зависит от C Y , т.е. склонности населения к потреблению. Чем больше эта склонность, тем больше мультипликатор, и наоборот. Например, если склонность к потреблению окажется равной 1/2, то мультипликатор национального дохода будет равен 2, а если население потребляет 3/4 национального дохода, то мультипликатор увеличится вдвое. Соответственно, при одном и том же объеме приращения инвестиций экономика может иметь различные приращения объемов национального дохода из-за различий в склонностях населения к потреблению и коэффициентах мультипликаторов. Например, приращение инвестиций на 400 млрд. р. при коэффициенте мультипликатора, равном 2, даст приращение национального дохода в объеме только 800 млрд р., а при K = 4 – в объеме 1600 млрд р.

Кратное увеличение дохода благодаря приросту инвестиций Кейнс объяснял возникновением вслед за первичным приростом дохода, порожденным первоначальными инвестициями, вторичных, третичных и последующих приростов доходов у различных лиц. Например, в связи с вложениями дополнительных средств в строительство возрастают доходы строительных рабочих. Часть этих доходов данные рабочие (в зависимости от своей склонности к потреблению) израсходуют на приобретение каких-либо потребительских товаров и тем самым увеличат (на сумму стоимости данных товаров) доходы продавцов соответствующих магазинов. Сообразно со своей склонностью к потреблению эти продавцы также частично потратят свои дополнительные доходы на приобретение различных благ, дав тем самым прирост доходов продавцам данных благ. Приращение доходов будет идти в бесконечно убывающей геометрической прогрессии, т.к. всякий раз расходуется не весь доход, а лишь его часть, определяемая склонностью к потреблению. Действие эффекта мультипликатора снижается до нуля, когда отношение прироста совокупных расходов к первоначальному объему дополнительных инвестиций становится равным коэффициенту мультипликатора.

Сам по себе мультипликационный эффект в экономике, раскрытый Кейнсом, не считается определяющим в формировании цикла. Однако данный эффект становится весьма важным, когда он взаимодействует с эффектом акселератора.

В отличие от мультипликатора эффект акселератора связан уже не с автономными, а с производными инвестициями, т.е. с такими, которые зависят от изменения уровня дохода.

Принцип акселератора состоит в том, что рост доходов вызывает рост инвестиций, пропорциональный росту дохода (соответственно, сокращение инвестиций порождает обратную реакцию). Общая формула акселератора V имеет следующий вид:

V = I / (Y t – Y t– 1),

где I – прирост инвестиций; (Y t – Y t – 1) – прирост дохода за рассматриваемый период.

В соответствии с данной формулой прирост инвестиций может быть представлен следующим образом:

I = V (Y t – Y t – 1).

Смысл акселератора заключается в том, что прирост инвестиций может иметь более резкий характер, чем вызвавший его прирост объема дохода.

Причиной более резких колебаний инвестиций по сравнению с доходом (или, другими словами, инвестиционного спроса по сравнению с потребительским) считают обычно необходимость расходования части инвестиций на возмещение износа основного капитала. Благодаря этому обстоятельству увеличение спроса на готовую продукцию, например, на 10% может вызвать увеличение объемов валовых инвестиций в удвоенном проценте.

Хотя модели мультипликатора и акселератора рассматриваются отдельно, считается, что их механизмы действуют в тесной связи друг с другом. Как только приходит в действие один из данных механизмов, начинает функционировать и второй. Если, например, в положении равновесия происходит автономное изменение инвестиций, то в движение приходит мультипликатор, который вызывает целый ряд изменений дохода. Но изменения дохода приводят в движение акселератор и порождают изменения в объемах производных капиталовложений. Изменения производных капиталовложений опять приводят в действие механизм мультипликатора, который порождает изменения дохода и т.д.

Описанная схема взаимодействия мультипликатора и акселератора и составляет акселерационно-мультипликационный механизм цикла.

Общая модель взаимодействия мультипликатора и акселератора характеризуется следующей формулой дохода Дж.Р. Хикса:

Y t = (1 – S) Y t – 1 + V (Y t – 1 – Y t – 2) + A t ,

где Y t – национальный доход; S - доля сбережений в национальном доходе; (1 – S) – доля потребления в нем (или склонность к потреблению); V – коэффициент акселератора; A t – автономный спрос.

При использовании мультипликационно-акселерационного механизма цикла исходным фактором в цикле считаются различные внешние импульсы, которые приводят в действие данный механизм. Одновременно выделяются своеобразные барьеры (пределы) в экономике, которые являются объективными препятствиями в наращивании (сокращении) тех или иных экономических величин. Например, уровень занятости объективно выступает своего рода физическим барьером, за который не может «перешагнуть» рост реального дохода. Наталкиваясь на «потолок» полной занятости, рост реального дохода прекращается, несмотря на то, что спрос продолжает расти. Но если реальный доход не может возрастать, то производные инвестиции сокращаются до нуля, т.к. их уровень зависит не от объема дохода, а от его прироста. Отсюда неизбежно падение общего спроса и дохода, что вызывает совокупное падение в экономике в целом.

Совокупный процесс падения согласно этой точке зрения также не может продолжаться до бесконечности. Барьером для него является величина изношенного капитала, т.е. объем отрицательных инвестиций, который не может превышать величину этого капитала. Как только отрицательные чистые инвестиции в процессе падения достигают данной, предельной для них, величины, их объем уже не меняется, и в результате сокращение дохода начинает замедляться. Но если отрицательное значение дохода замедляется, то сокращаются и отрицательные чистые инвестиции, что ведет к росту дохода. Рост дохода, в свою очередь, приведет к росту производных капиталовложений и, следовательно, к совокупному увеличению спроса и дохода.

Государство может выступать генератором делового цикла. Исследование роли государства в выявлении причин кризисов и циклов на современном этапе связано прежде всего с теориями равновесного делового цикла и политического делового цикла 15 .

Теория равновесного делового цикла связана в первую очередь с идеями монетаристов. Согласно этим идеям государства во многих западных странах в послевоенный период выполняют функцию своеобразных генераторов денежных «шоков», которые выводят хозяйственную систему из состояния равновесия, и таким образом поддерживают циклические колебания в экономике. Если правительство, проводя экспансионистскую политику, увеличивает темпы роста количества денег, находящихся в обращении, то после некоторой (в несколько месяцев) задержки темпы роста номинального ВНП начинают ускоряться, приблизительно соответствуя росту денежной массы. При этом сначала практически все ускорение роста номинального ВНП будет представлять собой возрастание реального объема производства, сопровождающееся уменьшением безработицы. По мере продолжения фазы расширения увеличение ВНП будет означать просто рост абсолютного уровня цен. Если же темпы роста денежной массы, находящейся в обращении, замедляются, то соответствующие реакции номинального и реального ВНП, а также абсолютного уровня цен меняются местами 16 . М. Фридмен и А. Шварц доказали возможность влияния денег на развитие делового цикла на примере изучения динамики денежного обращения в США за период 1867 – 1960 гг.

В 1970 – 1980-х гг. точку зрения о том, что государство само нередко является генератором циклических явлений в экономике, стали активно разрабатывать представители такого направления, как теория рациональных ожиданий 17 .

Экономисты, придерживающиеся этого направления, считают, что предприниматели и население благодаря происходящей информационной революции настолько научились оценивать и распознавать истинные мотивы тех или иных экономических решений государственных органов, что могут всякий раз своевременно отреагировать на государственные решения сообразно своей выгоде. В результате цели государственной политики могут остаться нереализованными, а вот явления экономического спада или подъема, вызванные теми или иными действиями государства, принимают более выраженный характер, так что даже небольшие (первоначально) перепады в уровне экономической активности могут превратиться в циклические. Предположим, что в экономике наблюдается тенденция к спаду. Государство, стремясь ее преодолеть, понижает налог на капиталовложения, а именно предоставляет, например, предпринимателям скидку, позволяющую не уплачивать налог с 10% их инвестиционных расходов. Такая мера, безусловно, приведет к росту инвестиционных расходов, что будет стимулировать спрос и тем самым предотвратит спад в экономике. Подобная цепочка развития событий послужит для государственных органов доказательством того, что фискальная политика является хорошим средством для сглаживания цикличности. Но если при наступлении следующего спада хотя бы часть предпринимателей решат, что им не стоит торопиться с капиталовложениями, пока государство не снизит налог, то в результате произойдет временная отсрочка инвестиций.

Отсрочка же инвестиций сначала приведет к усилению уже наметившегося спада, а затем, когда государство действительно снизит налог, – к более сильному, чем обычно, потоку инвестиций. В результате государство своей антицикличной политикой усилит и фазу спада, и фазу подъема в экономике, т.е. усугубит, а не смягчит циклические колебания.

Теория политического делового цикла базируется на следующих исходных предпосылках. Во-первых, предполагается, что зависимость между уровнями безработицы и инфляции определяется по типу кривой Филлипса, т.е. существует обратная зависимость между данными величинами: чем меньше безработица, тем быстрее растут цены (при этом допускается, что изменения цен зависят не только от текущего уровня занятости, но и от прошлых значений, т.е. что инфляция обладает известной инерцией). Во-вторых, принимается предпосылка, что экономическое положение внутри страны существенным образом влияет на популярность правящей партии. В качестве главных экономических показателей, на которые реагирует население, выделяются темпы инфляции и норма безработицы, и считается, что чем ниже их уровень, тем, при прочих равных условиях, больше голосов будет подано на предстоящих выборах за правящую партию (или президента). В-третьих, основной целью внутриэкономической политики правящей партии признается обеспечение себе победы на очередных парламентских (президентских) выборах.

Исходя из данных трех предпосылок, характеризуется общая схема политического делового цикла. Смысл ее сводится к следующему. Правительство, стремясь обеспечить победу своей партии на выборах, принимает меры для формирования и поддержания такого сочетания уровней инфляции и безработицы, которые представляются наиболее приемлемыми избирателям. С этой целью администрация сразу после прихода к власти прилагает усилия к снижению темпов роста цен путем искусственного провоцирования кризисных явлений, а к концу периода своего правления начинает решать противоположную по смыслу задачу, т.е. делает все возможное для того, чтобы «подогреть» экономику и поднять уровень занятости. Рост занятости, разумеется, может вызвать рост цен. Но расчет делается на инерцию их движения. К моменту выборов уровень занятости поднимается, что вызывает одобрение у избирателей, а инфляция (неизбежный последующий негативный фактор) пока еще не успевает набрать полной силы. В результате при правильном исполнении такая политика может способствовать привлечению дополнительных голосов и успеху на выборах.

Теория реального экономического цикла. Хотя многие западные экономические школы в соответствии с традициями кейнсианства связывают причины деловых циклов с изменениями совокупного спроса, ряд экономистов неоклассического направления в последние годы обосновывают тезис о решающей роли предложения в формировании циклов.

С этих позиций главными причинами зарождения экономического цикла считаются изменения в технологии, наличии ресурсов, уровнях производительности труда, т.е. те факторы, которыми определяются возможности совокупного предложения.

Согласно позиции сторонников данной теории экономический цикл может возникнуть, например, в связи с ростом мировых цен на нефть. Подорожание нефти может сделать слишком дорогим использование некоторых видов оборудования, что приведет к снижению выработки на одного рабочего, т.е. к снижению уровня производительности труда. Снижение производительности означает, что экономика создает меньший по объему реальный продукт, т.е. сокращается совокупное предложение. Но если сокращаются объемы совокупного предложения, то, следовательно, снижается и потребность в количестве денег (поскольку обслуживается меньшая масса товаров и услуг), а отсюда уменьшаются объемы денежных средств, заимствуемых предпринимателями у банков. Все это приведет к сокращению предложения денег, что вызовет снижение совокупного спроса, причем в той же мере, в какой первоначально снизилось совокупное предложение. В результате произойдет снижение общего объема реального равновесного производства при неизменном уровне цен (т.е. сложится ситуация, схожая с кейнсианской моделью, по которой предполагается возможность сокращения реального выпуска при неизменном уровне цен).

Стран. Однако этот рост не является ни постоянным, ни плавным. Экономика подвержена колебаниям, которые часто называют циклами деловой активности или циклами экономической конъюнктуры .

Деловые циклы уже давно привлекают внимание экономистов, которые стремятся не только выявить закономерности циклического развития, но и спрогнозировать будущее экономическое развитие.

Экономическим циклом называют промежуток времени между двумя одинаковыми состояниями экономической конъюнктуры.

Экономический (деловой) цикл — подъемы и спады уровней экономической (деловой) активности в течение нескольких лет. Это промежуток времени между двумя одинаковыми состояниями экономической конъюнктуры.

Циклические колебания могут испытывать различные , но наиболее распространенным является анализ деловых циклов на примере колебаний величины (или ). На рис. 4.1 представлена схема экономического цикла. Линия тренда (или усредненное значение ВВП за ряд лет) показывает общее направление развития экономики во времени, линия ВВП — реальные колебания этого показателя.

Рис. 4.1. Деловой циклЭкономические циклы характеризуются следующими важными показателями:

- амплитуда колебаний — максимальная разница между наибольшим и наименьшим значением показателя в течение цикла (расстояние CD);

- продолжительность цикла — период времени, в течение которого совершается одно полное колебание деловой активности (расстояние AB).

- короткие циклы , связанные с восстановлением на потребительском рынке, с колебанием оптовых цен и изменением запасов у фирм. Их продолжительность составляет 2-4 года;

- средние циклы , связанные с изменением инвестиционного спроса предприятий, с долгосрочным накоплением и усовершенствованием технологий. Их продолжительность составляет 10-15 лет;

- длинные циклы (волны) , связанные с открытиями или важными техническими нововведениями и их распространением. Их продолжительность составляет 40-60 лет.

Теория длинных волн экономического цикла Николая Кондратьева

Теория длинных волн была подробно разработана выдающимся русским экономистом Николаем Дмитриевичем Кондратьевым (1892-1938) в ряде работ, среди которых монография "Мировое хозяйство и его конъюнктуры во время и после войны" (1922 г.) и доклад "Большие циклы экономической конъюнктуры" (1925 г.). Н.Д. Кондратьев с конца ХХVIII в. на основании фактического материала выделил три большие волны:

- I. с конца 80 — начало 90-х гг. ХVIII в. до 1844-1851 гг.;

- II. с 1844-1851 гг. по 1890-1896 гг.;

- III. с 1890-1896 гг. приблизительно по 1939-1945 гг.

Если продолжить основные тенденции, намеченные Н.Д. Кондратьевым, то можно выделить четвертую и пятую волны:

- IV. с 1939-1945 гг. по 1982-1985 гг.

- V. повышательная волна с 1982-1985 гг.

Главную роль в смене циклов, по мнению Н.Д. Кондратьева, играют научно-технические новации. Так, для первой волны (конец ХVIII в.) решающую роль сыграли изобретения и сдвиги в текстильной промышленности и производстве чугуна. Рост в течение второй волны (середина ХIХ в.) был обусловлен прежде всего строительством железных дорог, бурным развитием морского транспорта, что позволило освоить новые хозяйственные территории и преобразовать сельское хозяйство. Третья волна (начало ХХ в.) была подготовлена изобретениями в сфере электротехники и основывалась на массовом внедрении электричества, радио, телефона и других новшеств.

Продолжая анализ Н.Д. Кондратьева, можно предположить, что четвертая волна (40-е гг.) связана с изобретением и внедрением синтетических материалов, пластмасс, электронно-вычислительных машин первых поколений, а пятая (80-е гг.) — с массовым внедрением микропроцессоров, достижений генной инженерии, биотехнологий и т.д.

Необходимо отметить, что в реальной жизни происходит наложение одних циклов на другие, и в рамках более длительных колебаний совершаются несколько коротких циклов.

Фазы цикла

Циклы отличаются по продолжительности и интенсивности, но все циклы проходит одни и те же фазы:

В структуре цикла выделяют 4 стадии (или фазы):

- Подъем. В фазе подъема национальный доход растет от года к году, сокращается до естественного уровня, и размер реального капитала растут, но этот рост замедляется. Также из-за повышенного потребительского и инвестиционного спроса увеличиваются цены и ставка .

- Бум. Фаза подъема заканчивается бумом, при котором существуют сверхвысокая и перегрузка мощностей, уровень цен, ставка зарплаты и ставка процента очень высокие. Инвестиции в производство почти не осуществляются из-за высокой стоимости привлечения ресурсов.

- Спад. Производство и занятость сокращаются. Из-за снижения спроса падают цены на товары и услуги. Инвестиции становятся отрицательными, потому что на данной стадии цикла фирмы не только не осуществляют новых капиталовложений, но наблюдается рост простаивающих мощностей. Многие фирмы терпят убытки или становятся банкротами.

- Дно спада. Темпы спада замедляются и на данном этапе стабилизируются. Падение производства и рост безработицы достигают своих максимальных значений. Цены минимальны. Выжили только самые сильные фирмы. Накапливается потенциал для будущего роста — при низких ставках процента объем инвестиций возрастает. Переход в стадию подъема происходит через некоторый промежуток времени, тогда, когда инвестиции начинают приносить отдачу.

Рассмотренные четыре фазы цикла могут различаться по продолжительности или по глубине. Так, например, на фоне повышательной длинной волны цикла Кондратьева средние и короткие циклы будут иметь более долгий и интенсивный подъем и кратковременный незначительный спад. В ситуации понижательной длинной волны, наоборот, спады будут глубокими и продолжительными, а подъемы незначительными и кратковременными.

Следует отметить, что не для всех циклов поведение макроэкономических показателей совпадает с описанным выше. Бывают ситуации, когда на фоне спада производства и роста безработицы наблюдается также рост цен. Такая ситуация носит название стагфляции и чаще всего возникает при резких изменениях экономической ситуации. Стагфляция наблюдалась в 70-е гг. в развитых странах во время энергетических кризисов, вызванных ростом цен на нефть. Другой пример — Россия в 90-е гг. после начала экономических преобразований.

Кризис как важнейший элемент цикла

Фазу спада в экономике называют также фазой кризиса и депрессии. Эта стадия имеет особенное значение для экономики, поскольку после кризиса происходит обновление состава предприятий, выживают наиболее сильные и эффективные фирмы, появляются новые изобретения и открываются новые экономические возможности. Однако кризис является и большим социальным потрясением — люди теряют работу, сокращаются их доходы, снижается уровень жизни населения. Поэтому предотвращение или смягчение кризисов — одна из важнейших задач государства.

Циклическое развитие экономики отчетливо стало проявляться, начиная с XIX в. Первый циклический кризис перепроизводства произошел в Англии в 1825 г. В XIX в. циклические кризисы происходили в отдельных странах, они не совпадали во времени и были обусловлены внутренними причинами развития стран либо мировыми неэкономическими событиями (в частности войнами).

Первый кризис, названный мировым , начавшийся в США и распространившийся на другие капиталистические страны в 1929 — 1933 гг., получил название Великой депрессии. Среди его причин были деформированная структура экономики после первой мировой войны, нарушение традиционных мирохозяйственных связей, монополизация экономики. Кризис проявился в значительном падении производства, высоком уровне безработицы, существенном сокращении объема мировой торговли. Он охватил все отрасли промышленности (особенно отрасли черной металлургии, машиностроения, горнодобывающей промышленности, морского транспорта и т.д.) и сельского хозяйства. Всеобщий характер кризиса сокращал возможности маневрирования стран на мировом уровне. Последствия этого кризиса были преодолены лишь в результате подъема, вызванного второй мировой войной.

После второй мировой войны начался бурный экономический подъем, связанный с восстановлением экономики, преодолением разрушений, вызванных войной. Однако потенциал восстановления был исчерпан достаточно быстро, и уже в 1957-1958 гг. разразился новый мировой кризис, наиболее сильно затронувший США. Впервые за послевоенный период упал общий экспорт готовой продукции, началась серия структурных кризисов (в сырьевых отраслях, судостроении и т.п.).

Причина следующего кризиса (1974-1975 гг.), можно сказать, является случайной, не подчиняющейся закономерностям экономического развития. Толчком послужило поднятие картелем ОПЕК цен на экспортируемую ими нефть в четыре раза. Многие развитые страны столкнулись с жесткой нехваткой энергетических ресурсов. Страны-импортеры нефти были вынуждены сокращать ее потребление либо искать заменители и внедрять энергосберегающие технологии. Объем национального производства сократился, в то время как цены выросли, т.е. наблюдалась ситуация стагфляции.

В 1980-1982 гг. разразился новый кризис , главными жертвами которого стали развивающиеся страны. Большинство развивающихся стран в течение второй половины ХХ в. проходили стадию перехода от аграрной структуры экономики к индустриальной. Поскольку их собственных средств для реализации данной цели было недостаточно, они вынуждены были привлекать иностранные капиталы. К началу 80-х гг. внешний долг развивающихся стран оказался слишком велик, и многие из них были не в состоянии выплатить не только основную сумму долга, но и проценты по нему.

90-е гг. оказались для большинства развитых стран годами застоя — производство развивалось медленными темпами, колебания в уровнях безработицы и инфляции были незначительными. Однако

90-е гг. стали годами потрясений для стран Восточной Европы и СССР, который в 1991 г. прекратил свое существование. Глубокий трансформационный кризис в России, явившийся следствием перехода от планового способа ведения хозяйства к рыночному, охватил все стороны экономической жизни. За время реформ промышленное производство сократилось приблизительно на 60% (многие экономисты говорят о деиндустриализации экономики), страна пережила период высокой инфляции, усилилось имущественное неравенство граждан, более 30% населения оказалось за чертой бедности.

- С развитием национальных экономик и усилением международной взаимозависимости кризисы из локальных (национальных) превращаются в мировые.

- Сокращается промежуток времени между кризисами, т.е. уменьшается период циклических колебаний.

- К закономерностям циклического развития экономики добавляется фактор случайности.

- Системные (или трансформационные) кризисы не вписываются в общепринятую схему цикла. Как правило, они вызываются институциональными преобразованиями, происходящими не только в экономической, но и других сферах общественной жизни.

Теории циклов

Модель мультипликатора-акселератора

Данный подход предполагает, что экономические циклы воспроизводят себя. Раз начавшись, они, как качели, совершают бесконечные колебания. Только причина колебаний здесь не внешняя, а заключается в самой сущности цикла.

Механизм колебаний описывается следующим образом: увеличение спроса на продукцию фирм вызывает рост инвестиций и, как следствие, валового внутреннего продукта. Причем, возрастает на большую величину, чем инвестиции из-за эффекта . Далее, увеличение ВВП требует новых инвестиций как для воспроизводства возросших мощностей, так и для дальнейшего развития. Интенсивность этого процесса определяется величиной акселератора. В какой-то момент времени все доступные ресурсы оказываются исчерпанными, а — насыщенным. В этой ситуации начинается обратный процесс — инвестиции сокращаются, вследствие , сокращается ВВП, и идет дальнейшее уменьшение инвестиций по принципу акселератора. Дойдя до определенной точки, процесс поворачивается вспять.

Данную теорию трудно применить для объяснения реальных экономических циклов, поскольку в жизни циклические колебания не носят регулярного характера, существуют другие факторы, которые воздействуют на систему извне. Следующая теория пытается учесть уже упоминавшийся фактор случайности.

Механизм импульс-распространение

Данная модель предполагает, что экономика подвержена случайным, но повторяющимся возмущениям, шокам, или толчкам. Они могут повлиять на спрос (например, на настроение предпринимателей или покупателей, которые могут стать оптимистическими или пессимистическими; на поведение государства), а также на предложение (например, небывало низкий или высокий урожай, природные катастрофы; важные изобретения и открытия и т.п.). Благоприятные шоки могут вызвать увеличение ВВП, а неблагоприятный — сократить.

Список потенциальных толчков бесконечен. Эти толчки выводят экономику из ее нынешнего состояния и вызывают цепную реакцию (рис. 4.2). Рассматриваемые шоки, или импульсы, изменяют условия спроса или предложения в экономике. Испытав случайный толчок, национальное производство начинает колебаться по схеме, описанной в предыдущем разделе, пока не произойдет следующий шок. Открытие того факта, что экономические циклы порождаются чисто случайными факторами, было сделано в конце 20 — начале

30-х гг. русским экономистом Евгением Слуцким и норвежским экономистом Рагнаром Фришем, последний из которых был удостоен Нобелевской премии.

Монетарная концепция экономических циклов

В двух моделях, рассмотренных выше, причиной циклов выступают некоторые изменения спроса или предложения. В отличие от этого монетарные концепции связывают колебания экономической активности с изменениями в денежном секторе.

Исходным пунктом экономического цикла, согласно данной теории, является рост предложения кредита со стороны банковской системы. Вследствие этого снижается ставка процента, увеличиваются инвестиции, и, следовательно, растет совокупный спрос. Так возникает фаза подъема, которая сопровождается повышением уровня цен. Со временем экономический подъем прекращается под воздействием двух основных факторов. Во-первых, уменьшаются избыточные резервы коммерческих банков (уменьшается их возможность по выдаче ссуд), во-вторых, сокращаются валютные резервы страны, поскольку из-за высокого уровня цен увеличивается импорт (увеличивается отток иностранной валюты), и сокращается экспорт (сокращается приток иностранной валюты). Названные факторы создают дефицит на рынке денег, и ставка процента начинает повышаться, а объем инвестиций — снижаться. Начинается фаза спада: сокращается производство и занятость, снижается номинальная ставка зарплаты, снижается уровень цен, растет чистый экспорт, увеличиваются валютные резервы и денежная база. Тем самым подготавливается основа для нового роста банковского кредита.

Эволюционная теория

Эволюционная теория экономических циклов является самой молодой и пока еще наименее разработанной в экономической науке. Существует весьма ограниченное число работ по данной теме (теории Й. Шумпетера, К. Фримена, С. Глазьева и др.).

4.3. Зависимость ВВП от появления и развития макрогенераций

Базовой идеей эволюционной экономики выступает концепция экономического естественного отбора, когда развитие наиболее конкурентоспособных хозяйствующих субъектов происходит за счет вытеснения из экономического пространства других, более слабых. Если макроуровень экономики представить как совокупность экономических подсистем, в каждой из которых идет "естественный отбор", то эти подсистемы можно назвать макрогенерациями. Макрогенерацию можно интерпретировать как часть средств производства, производящих часть ВВП и включающих в себя определенный технический уровень производства в различных отраслях народного хозяйства. Срок ее жизни ограничен во времени, т.е. она рождается, существует в течение какого-то периода времени и умирает. Взаимосвязь макрогенераций и ВВП представлена на рисунке 4.3.

Циклическое развитие экономики можно представить как смену макрогенераций. Появление новой макрогенерации, обусловленное, как правило, развитием научно-технического прогресса, вызывает экономический подъем в стране. Старые, уже существующие макрогенерации, постепенно уходят из экономической жизни, обусловливая сокращение производства.

С позиций эволюционной экономики можно выделить следующие особенности циклического развития:- каждая новая макрогенерация чаще всего появляется в периоды спада производства, точнее — в поворотных точках от спада к подъему;

- во время роста новой макрогенерации, как правило, имеет место экономический подъем, замедление роста макрогенерации сопровождается прекращением подъема;

- с момента появления новой макрогенерации и до рождения следующей траектория ВВП проходит и фазу подъема, и фазу спада, т.е. полный экономический цикл.

Другие теории циклов

Циклическое развитие экономики издавна привлекало к себе пристальное внимание экономистов. Вышеприведенные теории не исчерпывают всего списка объяснений циклов. Среди других теорий можно отметить следующие:

- Теория периодической солнечной активности. Идея заключается в том, что солнце в значительной степени влияет на урожайность в сельском хозяйстве. В случае засухи и неурожая сокращается производство в сельском хозяйстве, оно распространяется на смежные отрасли и далее.

- Модель взаимодействия сбережений и инвестиций. Накопление населением сбережений ведет к уменьшению ставки процента, объем инвестиций увеличивается, национальное производство растет. Далее вследствие увеличения спроса на инвестиции ставка процента растет, что уменьшает привлекательность инвестиций и сокращает национальное производство.

- Психологические теории. Эти теории рассматривают поведение людей в зависимости от экономической ситуации. Люди могут иметь позитивные или негативные оценки будущих событий и действовать соответственно своим прогнозам. Если экономические агенты предполагают наступление фазы подъема, они увеличивают свою активность, если же они прогнозируют спад, то, соответственно, они сокращают деловую активность.

Важным фактором экономической динамики является цикличность, которая выражается в периодическом прерывании экономического роста спадом, в неравномерности функционирования различных элементов национальной экономики, смене революционных и эволюционных стадий ее развития. Циклические колебания связаны с огромными издержками для экономики, поэтому макроэкономическая теория стремится понять не только причины этих колебаний, но и выработать рекомендации правительству по их сглаживанию. Однако теория экономических циклов несмотря на свою почти двухсотлетнюю историю, не предсказала ни одного произошедшего экономического кризиса. Глубокие кризисы приводят и к существенным изменениям в макроэкономической теории и макроэкономической политике.

В этой главе рассматриваются причины циклов деловой активности, система показателей, описывающих циклы и основные теоретические подходы к их изучению. В теории цикла у ученых существует разнообразные мнения, соответственно, модели циклов разработаны как с кейнсианских, так и классических подходов.

4.1 Причины делового цикла и его характеристики

История развития экономики показывает ее нелинейное, циклическое развитие. Циклические колебания необходимо отличать от тренда, выражающего долговременную тенденцию экономического развития и определяемого фундаментальными структурными параметрами экономической системы. Циклическая компонента представляет собой отклонение от тренда под воздействием различных макроэкономических шоков (импульсов). Для выделения тренда и отклонений фактических результатов от тренда проводится декомпозиция временного ряда, содержащего значения реального ВВП. Стандартные приемы декомпозиции излагаются в курсе эконометрики.

Природа цикличного развития экономики является дискуссионной. Принято выделять экзогенные шоки, механизм возникновения и распространения которых более или менее ясен, и эндогенные шоки, в происхождении и распространении которых определенных ясностей нет. В макроэкономической теории все шоки подразделяются на три группы:

1) шоки в совокупном спросе, выражающие изменения в инвестиционных и потребительских расходах (неокейнсианская теория) и изменения в предложении денег (новая классическая теория);

2) шоки совокупного предложения, связанные с технологическими сдвигами, открытиями новых источников сырья, изменениями номинальной заработной платы и мировых цен на сырье, природными катаклизмами (теории реального бизнес-цикла);

3) политические шоки, являющиеся результатом решений политических институтов, которые воздействуют на совокупный спрос и совокупное предложение (теория политических бизнес-циклов).

Направление и степень изменения показателей, характеризующих экономическую динамику, называется экономической конъюнктурой, а промежуток времени между двумя одинаковыми состояниями экономической конъюнктуры – деловым циклом. Циклы характеризуются длительностью, фазами, повторяемостью и одно направленностью.

По данным американского Фонда изучения экономических циклов история знает 1380 циклов. Исходя из критерия длительности, то есть интервала времени между двумя одинаковыми состояниями экономики, принято выделять следующие циклы:

Аграрные циклы (до одного года);

Товарно-материальных запасов Д. Китчана (2 – 4 года);

Деловые циклы К. Жюглара (7 – 10 лет);

Строительные (инвестиционные) С. Кузнеца (15 – 25 лет);

Длительные конъюнктурные Н.Кондратьева (50 – 60 лет);

Формационные циклы М.Эванса (110 лет);

Политические циклы Дж.Модельского (90 – 120 лет);

Вековые волны Ф. Броделя (100 – 150 лет);

Цивилизационные циклы Дж. Форрестеля (200 лет);

Циклы эпохи Э.Тоффлера (1000 – 2000 лет).

Как правило, в структуре деловых циклов выделяют четыре фазы: кризис (спад), депрессия (дно), оживление и подъем (бум). Каждая стадия цикла отличается соответствующими ей процессами, но важнейшими являются кризис и подъем. В фазе кризиса не только разрешается ряд противоречий, возникших в предшествующем цикле, но и формируются новые источники и структуры, которые будут способствовать развитию экономике на новой основе. Как правило, фазы подъема более продолжительные, чем фазы кризиса.

Подъем и депрессия являются поворотными точками (turning points) делового цикла, изменяющими направление развития. За последние полвека экономисты, анализируя огромное множество экономической информации, научились предсказывать тенденцию экономического развития, но пока не могут предсказывать время наступления поворотных точек. Подтверждением этому является мировой кризис 2008–2009 гг. В странах с развитой рыночной экономикой на основе статистических данных по 80 показателям рассчитываются композитные циклические индексы. Началом кризиса считается верхняя поворотная точка этого индекса.

Таблица 4.1

Группы показателей для расчета композитного индекса

Хотя фазы цикла не имеют регулярных и предсказуемых интервалов времени наступления и продолжительности, тем не менее, они повторяются. Стандартная динамика сочетания экономического подъема со спадом повторяется в развитых экономиках. Повторяемость фаз цикла хорошо видны на динамике российского реального объема ВВП.

Рис. 6.1 Динамика реального ВВП в России

Однонаправленность цикла проявляется в том, что тенденции изменения многих экономических переменных происходит совместно в предсказуемом направлении на протяжении всего цикла. Циклы с разной степенью охватывают практически все отрасли экономики, однако амплитуда колебаний отдельных макроэкономических переменных неодинакова. Колебания инвестиций всегда сильнее ВВП, а колебания ВВП сильнее занятости и потребления. Высокую чувствительность к деловому циклу имеют показатели финансового рынка.

Рис. 4.2 Динамика некоторых макроэкономических показателей России, %

Для анализа делового цикла необходимо изучать направление динамики макроэкономических показателей и время изменения направления их движения. С точки зрения направления движения выделяют проциклические, контрциклические и ациклические показатели. Проциклические показатели изменяются в направлении, которое совпадает с фазами движения цикла (выпуск продукции, загрузка производственных мощностей, производительность труда, денежные агрегаты, номинальная ставка процента, уровень цен, норма прибыли, цены акций и т.п.). Контрциклические показатели изменяются в противоположном направление по отношению к фазам цикла (уровень безработицы, число банкротств юридических лиц, размеры запасов готовой продукции). Изменение ациклических показателей не связаны с экономическим циклом (экспорт продукции, реальная ставка процента).

С точки зрения времени изменения направления динамики выделяют опережающие, запаздывающие и соответствующие переменные. Опережающими называют показатели, которые достигают максимального значения раньше достижения пика экономической конъюнктуры и, соответственно, достигают свое наименьшее значения раньше низшего уровня цикла (средняя продолжительность рабочей недели, изменения в запасах, прибыли и денежной массе, число вновь созданных предприятий). Используя средние взвешенные значения временных рядов этих показателей, рассчитывают опережающие индикаторы.

Запаздывающими называются показатели, достигающие максимального своего значения после достижения экономического пика и соответственного своего наименьшего значения после низшего уровня экономической конъюнктуры (численность безработных, средний уровень процентной ставки, удельные расходы на заработную плату, расходы на новое оборудование, инвестиции в основной капитал, вклады населения в банки, кредитные вложения в экономику).

Совпадающими показателями называют показатели изменения, которых соответствует изменениям экономической активности (ВВП, уровень безработицы, личные доходы, цены производителей, ставка рефинансирования, оборот розничной и оптовой торговли). Используя средние взвешенные значения временных рядов этих показателей, рассчитывают совпадающие индикаторы.

С 30-х годов ХХ века система совпадающих и опережающих индикаторов используется для прогнозирования экономической активности.

4.2. Детерминированные модели цикла

Детерминированный подход к анализу циклических колебаний основан на предположении, что циклы представляют собой регулярные и самовоспроизводящиеся явления, которые можно описать с помощью математических моделей. Самовоспроизведение связано с тем, что в ходе развития экономики возникают силы либо ускоряющие, либо замедляющие ее развитие. Так во время экономического подъема растут доходы, которые согласно принципу акселерации увеличивают инвестиции, а инвестиции через механизм мультипликатора еще больше увеличивают доходы. Этот процесс будет продолжаться до тех пор, пока совокупный спрос превышает совокупное предложение. Когда совокупное предложение превысит совокупный спрос, цены упадут, и уровень дохода снизится. Уменьшение дохода через механизм акселерации сократит инвестиции, которые в свою очередь с помощью мультипликатора еще сильнее уменьшат доход. Падение дохода будет продолжаться до пор, пока совокупное предложение превышает совокупный спрос. Как только совокупный спрос превысит совокупное предложение, то цены вырастут, и увеличится доход. По мнению Дж.Хикса, верхним пределом роста является объема ВВП при полной занятости, а падение ВВП ограничено суммой амортизации.

4.2.1. Модель делового цикла Самуэльсона-Хикса.

В этой модели колебания экономики объясняются с позиций кейнсианской теории совокупного спроса, но не рассматриваются причины изменений в самом совокупном спросе. В модели существует только рынок благ, функционирующий в закрытой экономике:

![]() .

.

Потребление в домашних хозяйствах в текущем периоде зависит от дохода в предшествующем периоде, то есть существует лаг, называемый Робертсоном:

![]() .

.

Инвестиции включают в себя автономные инвестиции, независящие от дохода, и индуцированные, зависящие от изменения дохода в предшествующие периоды времени (лаг Лундберга):

где - акселератор.

Исходя из этих условий, основное макроэкономическое тождество имеет вид:

где А=С a +I a +G – автономные расходы.

Полученное тождество с математической точки зрения представляет собой линейное конечно-разностное уравнение второго порядка, решение которого однозначно определяется при двух изначально заданных условиях (Y t при t=0 и t=1). При постоянстве автономных расходов экономика будет находиться на стационарной траектории, и уровень дохода во времени не будет изменяться:

Следовательно, выход на стационарную траекторию определяется по формуле:

Для определения влияния изменений автономных расходов на динамику уровня дохода необходимо избавиться от неоднородности и перейти от конечно-разностного уравнения перейти к однородному. Это достигается взятием разности:

Для решения этого однородного уравнения используется так называемое характеристическое уравнение:

![]() .

.

Корни этого уравнения вычисляются по формуле:

и зависят от дискриминанта ![]() . Следовательно, динамика дохода определяется значениями предельной склонности к потреблению и акселератора.

. Следовательно, динамика дохода определяется значениями предельной склонности к потреблению и акселератора.

Если время стремиться к бесконечности , а доход стремиться к нулю , то равновесие в экономике будет устойчивым. При устойчивом равновесии экономика, выведенного из этого состояния внешним шоком, всегда возвращается в него. Траектория движения экономики будет устойчивой, если корни () не равны между собой и находятся в пределах от нуля до единицы ![]() . Следовательно, условием равновесия является:

. Следовательно, условием равновесия является:

![]() .

.

Если при стремлении времени к бесконечности , доход также стремится к бесконечности , то равновесие в экономике будет не устойчивым, а условием неустойчивости развития является:

![]() .

.

Устойчивая и неустойчивая динамика экономического развития может быть монотонной и колебательной. Границу между монотонным и колебательным процессами определяется на основе детерминанты:

Поскольку предельная склонность к потреблению находится в пределах от нуля до единицы (), а акселератор является положительной величиной , то второй корень в решении следует отбросить. В результате граница между монотонным и колебательным процессами определяется условием:

Графически эта граница показана на ниже приведенном рисунке.

|

Рис.4.3. Характер динамики дохода в зависимости от параметров модели мультипликатора – акселератора

Все сочетания и , которые лежать ниже кривой приводят к колебательному процессу, а выше кривой – к монотонному процессу. При ![]() и траектория движения будет устойчивой и монотонно сходящей (1-я область), а при - неустойчивой и монотонно расходящейся (1V-я область). При

и траектория движения будет устойчивой и монотонно сходящей (1-я область), а при - неустойчивой и монотонно расходящейся (1V-я область). При ![]() и траектория движения будет устойчивой с затухающими колебаниями (11-я область), а при - неустойчивой с расходящимися колебаниями (111-я область).

и траектория движения будет устойчивой с затухающими колебаниями (11-я область), а при - неустойчивой с расходящимися колебаниями (111-я область).

На ниже приведенном рисунке показаны амплитуды колебаний дохода.

Рис.4.4. Возможные варианты динамики дохода

Реальной экономике соответствуют значения предельной склонности к сбережению и акселератора, находящиеся в области 111 и 1V, что соответствует неустойчивому равновесию. Однако экономический рост и глубина падения имеют определенные границы. Так экономический рост не может превышать объемы ВВП при полной занятости, а глубина падения не может быть меньше отрицательной величины амортизации.

Если автономные расходы постоянно увеличиваются с темпом , то основное макроэкономическое тождество принимает вид:

Вследствие мультипликационного эффекта равновесное значение дохода будет ежегодно возрастить в раз. Следовательно, выход на стационарную траекторию определяется по формуле:

Первый сомножитель в правой части представляет собой супермультипликатор Хикса, показывающий насколько возрастет доход в году t при увеличении автономных расходов того же года на единицу сверх их экзогенного роста в темпе .

С ростом автономных инвестиций будут увеличиваться и производственные мощности, соответственно повысится верхний предел возможных колебаний дохода:

![]() .

.

При росте производственных мощностей будут расти и амортизационные отчисления (D):

![]() .

.

Когда индуцированные инвестиции достигают своего минимального значения ![]() , то общий объем автономных расходов будет равен:

, то общий объем автономных расходов будет равен:

Соответственно, величина минимального уровня дохода равна:

и нижняя граница колебаний дохода увеличивается с темпом 1+μ.

Таким образом, супермультипликатор Хикса придает коридору колебаний дохода положительный наклон.

Модель Самуэльсона-Хикса несмотря на то, что внесла огромный вклад в исследовании и понимании причин делового цикла не всегда подтверждается эмпирическими исследованиями.

4.2.2. Модель Т.Тевеса

Модель американского экономиста Т.Тевеса является модифицированной моделью делового цикла Самуэльсона-Хикса, поскольку дополняет рынок благ денежным рынком. Денежный рынок взаимодействует с рынком благ через ставку процента. В этом случае инвестиционный спрос зависит не только от изменения дохода, но и от ставки процента:

Основное макроэкономическое тождество в этом случае принимает вид:

Как известно равновесие на денежном рынке изображается моделью LM:

.

.

Подставив значение процентной ставки в уравнение инвестиций, получим следующее основное макроэкономическое тождество:

которое представляет собой линейное конечно-разностное уравнение второго порядка. Также как и в модели Самуэльсона-Хикса при постоянстве автономных расходов экономика будет находиться на стационарной траектории, и уровень дохода во времени не будет изменяться:

Следовательно, формула выхода на стационарную траекторию имеет вид:

.

.

Вычислив разности можно получить однородное уравнение:

,

,

которое определяет динамику дохода после приращения автономных расходов при условии взаимодействия рынка благ с рынком денег. Корни этого характеристического уравнения вычисляются по формуле:

где - отношение произведения эластичности спроса на деньги по доходу и эластичности спроса на инвестиции по ставке процента к эластичности спроса на деньги по ставке процента.

В зависимости от дискриминанта ![]() корни этого уравнения могут быть действительными и мнимыми.

корни этого уравнения могут быть действительными и мнимыми.

По детерминанте можно определить границу между колебательными и монотонными процессами:

Графически эта граница показана на рис. 4.5

Рис. 4.5. Граница между монотонной и колебательной траекториями

При D>0 динамика дохода будет монотонной, а при D<0 – колебательной. Условие устойчивости экономического равновесия определяется по модулю комплексного числа для колебательного процесса:

Следовательно, когда система будет устойчивой, а когда неустойчивой.

В модели Тевеса по сравнению с моделью Самуэльсона-Хикса область устойчивого равновесия меньше. Это уменьшение чем больше величина η.

Модель Тевеса показывает возможности центрального банка влиять на динамику экономической конъюнктуры. Если предположить, что в предложении денег центральный банк ориентируется на объем ВВП предыдущего периода и текущую ставку процента, то равновесие на денежном рынке будет выражено уравнением:

Если подставить значение ставки процента в основное макроэкономическое тождество, то получим следующее уравнение:

.

.

Теперь граница между колебательным и монотонным процессами определяется уравнением:

.

.

Поэтому путем подбора параметров а и b центральный банк может воздействовать на характер развития экономической конъюнктуры, но причиной колебаний остаются экзогенные изменения на рынке благ.

4.3 Теории стохастических циклов

Более обоснованными и соответствующими реальности развития экономики являются теории стохастических циклов, в которых утверждается, что экономическая система подчиняется закону случайных колебаний. Поэтому причиной циклического развития являются случайные внешние импульсы, которые не имеют определенной периодичности. Эти импульсы могут выводить экономику из равновесия и вызывать ценную реакцию во всей экономической системе. Поэтому в теориях стохастических циклов основное внимание уделяется импульсам и механизму его распространения, зависящему от структуры экономики. Влияние внешних шоков рассматривается как с кейнсианских, так и неоклассических подходов.

Одним из случайных импульсов может быть неожиданное изменение денежной массы. Основоположником монетарной концепции деловых циклов считается американский экономист Р. Хоутри. По его мнению, импульсом делового цикла является увеличение банковской системой предложения кредитов, которое ведет к снижению ставки процента, увеличению инвестиций и совокупного спроса. В свою очередь увеличение совокупного спроса стимулирует подъем экономики и повышению цен. Однако повышение цен приведет к росту стоимости кредита, и экономика начнет двигаться в сторону спада.

Нобелевские лауреаты М.Фридман, Кр.Симса отметили высокую корреляцию между денежным предложением и выпуском и об однонаправленном влиянии монетарных шоков на реальный сектор. Так в России в первом десятилетии ХХ1 века темпы роста денежной массы в России были в диапазоне 35–50 % в год, а темпы роста номинального ВВП – 15–25 %, что свидетельствовало о насыщении экономики деньгами. Положительная динамика номинального ВВП была тогда, когда темпы роста денег превышали его темпы роста ВВП, и наоборот, снижение номинального ВВП происходило, когда денежная масса росла медленнее номинального ВВП (рис.4.6).

Рис.4.6 Динамика темпов роста номинального ВВП и денежного агрегата М2 в России

Детально проанализировал воздействия монетарного импульса на деловой цикл Д. Лайдлер. Его модель описывает взаимодействие рынков благ и денег в закрытой экономике без участия государства. Объем производимых благ зависит от степени использования производственных мощностей:

где Y f – потенциальный (естественный) объем выпуска;

ν – коэффициент использования производственных мощностей.

Спрос на деньги является функцией дохода и уровня цен:

![]() .

.

Предложение денег (M S) задается экзогенно. Равновесие на денежном рынке достигается при равенстве спроса на деньги с их предложением:

![]() .

.

Соответственно, динамическое равновесие на денежном рынке описывается уравнением:

,

,

где - темп роста предложения денег;

Уровень инфляции;

Темп изменения естественного объема выпуска;

Изменение коэффициента использования производственных мощностей.

Следовательно, динамическое равновесие в экономике достигается при равенстве изменения в предложении денег изменению в производственных возможностях.

В этой модели предполагается, что изменение уровня цен зависит от ожидаемой инфляции и коэффициента использования производственных мощностей:

![]() ,

,

где β – характеризует реакцию занятости на повышение уровня цен.

Инфляционные ожидания носят адаптивный характер:

,

,

где – коэффициент корректировки ошибки прогноза.

Определим ожидаемый темп ускорения инфляции:

.

.

Если подставить ожидаемой темп ускорения инфляции в уравнение изменения уровня цен, то в итоге получим, что уровень цен зависит только от коэффициента использования производственных мощностей:

.

.

Поэтому в динамическом равновесии:

![]() .

.

Если пролагарифмировать это степенное уравнение, то получим однородное дифференциальное уравнение второго порядка:

где - ![]() .

.

Равенство дифференциального уравнения возможно лишь при ,что соответствует полному использованию производственных мощностей. Так как при динамическом равновесии темп изменения объема производства является величиной постоянной (y t =const), то темп роста инфляции будет прямо пропорционален темпу роста денежной массы:

![]() .

.

Отклонение темпа роста денег от равновесного темпа нарушит динамическое равновесие в экономике. Произойдет ли переход к новому равновесному состоянию зависит от свойств дифференциального уравнения.

Если  , то после монетарного импульса экономика через затухающие конъюнктурные колебания перейдет к новому динамическому равновесию.

, то после монетарного импульса экономика через затухающие конъюнктурные колебания перейдет к новому динамическому равновесию.

При  будет происходить монотонное развитие.

будет происходить монотонное развитие.

4.4 Теория реальных деловых циклов

В 2004 г. Нобелевская премия по экономике была присуждена американским ученым Ф. Кюдланду и Э. Прескотту за работы по теории деловых циклов. В своих работах они предложили ряд новых теоретических и методологических подходов к исследованию циклов, получивших название реальных деловых циклов (real business cycle theory). Прежде всего, они показали, что циклы можно изучать с помощью динамических моделей общего равновесия. Далее они доказали, что эти модели корректно описывают эмпирические закономерности долгосрочного роста и их можно калибровать.

Теория реальных деловых циклов является неоклассической теорией, поэтому в ней функционирует конкурентная экономика с гибкостью цен и оптимальным поведение экономических агентов в условиях рациональных ожиданий. Если кейнсианская теория связывает краткосрочные колебания экономики с изменениями в совокупном спросе, то теория реальных деловых циклов считает основными источниками экономических колебаний изменения в реальных условиях функционирования экономики (изменения в технологиях производства, природных условиях, мировых цен на нефть, появление новых продуктов и сырья, налоговой политике и т.п.). В теории реального делового цикла анализ долгосрочного экономического роста объединен с анализом краткосрочных циклических колебаний. В этой теории доказано, что технологический прогресс не только является главным фактором экономического роста, но и может вызывать краткосрочные циклические колебания. Реальные шоки в этой теории противопоставляются номинальным шокам, которые связаны с изменениями в предложении денег или спросе на них. В модели IS-LM реальные шоки влияют на кривую IS, а номинальные на кривую LM.

Теории реальных деловых циклов обладает внутренней математической строгостью. Предполагается, что домохозяйства и фирмы ведут себя рационально и принимают решения относительно потребления и инвестиций в зависимости от ожидаемого будущего дохода. Следовательно, они ведут себя согласно гипотезе постоянного дохода. В каждый данный момент времени произведенные блага используются для потребления и инвестирования:

Технология фирм описывается неоклассической производственной функцией:

![]() .

.

Величина функционирующего капитала зависит от его выбытия и инвестиций в предшествующий период времени:

Целью фирмы является максимизация прибыли:

Поскольку фирмы действуют в условиях совершенной конкуренции, то условием получения максимальной прибыли является равенство стоимости предельного продукта капитала цене капитала (реальной ставке процента), а стоимости предельного продукта труда – цене труда (реальной заработной плате):

Технологические шоки вызывают неожиданные колебания предельной производительности факторов производства и, соответственно, их стоимости. Положительный технологический шок вызовет их увеличение, а отрицательный – их уменьшение. Увеличение предельной производительности капитала вызывает рост инвестиционного и совокупного спроса, а также реальной ставки процента в текущем периоде. Новые инвестиции увеличат величину функционирующего капитала и соответственно, совокупное предложение в следующем периоде.

Рис.4.6 Воздействие положительного технологического шока на макроэкономическое равновесие

Увеличение предельной производительности труда приводит к росту спроса на труд и росту реальной заработной платы. Для анализа влияния роста реальной заработной платы на предложении труда используется функция полезности домохозяйств. В условиях совершенной конкуренции в стране имеется большое количество домохозяйств, которые стремятся максимизировать функцию полезности и делают выбор между потреблением (С) и досугом (l). Функция полезности домохозяйств имеет вид:

![]() ,

,

где Е – ожидание в период времени t;

β – фактор дисконта, отражающий предпочтения индивидуума, 0<β<1;

Строго монотонная дважды дифференцируемая, вогнутая функция полезности.

Доход домохозяйства складывается из заработной платы и дохода на капитал и его бюджетное ограничение имеет вид:

![]() .

.

Для оптимизации функции полезности домохозяйств при бюджетном ограничении используется уравнение Лагранжа:

Поскольку предельная норма замещения досуга трудом равна реальной заработной плате, то рост заработной платы побудит домашние хозяйства больше работать и меньше отдыхать, что отразится на увеличении занятости и совокупного предложения. Рост реальной заработной платы вызовет и увеличение совокупного спроса. Однако домохозяйства понимают, что их доходы не будут всегда высокими, поэтому они на потребление израсходуют лишь часть дополнительного дохода, а большую часть сберегут. Следовательно, домохозяйства каждый год стремятся тратить на потребление приблизительно постоянное количество денег независимо от величины текущего дохода, или "сглаживать" потребление.

На выбор домохозяйств между трудом и досугом влияет реальная ставка процента. Исходя из теории межвременного выбора И. Фишера, рост ставки процента, во-первых, делает сегодняшний труд более привлекательным по сравнению с будущим, поэтому домохозяйства увеличат предложение труда. Во-вторых, рост ставки процента повышает уровень будущего дохода, поскольку сделанные сегодня сбережения в будущем принесут больший доход, поэтому увеличится предложение труда. В то же время рост реальной ставки процента уменьшит инвестиционный спрос фирм и потребительский спрос домохозяйств на товары, приобретаемые в кредит. Следовательно, может произойти уменьшение совокупного спроса.

Для соответствия модели реального делового цикла реальному состоянию дел в экономике Кюдланд и Прескотт использовали процедуру калибровки. Калибровка заключалась в присвоении экзогенным параметрам модели числовых значений, которые соответствовали реальным значениям за длительный период времени. Эта калибровка позволила не принимать в расчет отклонения от средних значений, которые были обусловлены циклическим характером развития экономики.